Fiscalité de l’assurance vie

Pour rappel l’assurance vie représente à la fois un produit de prévoyance, un produit d’épargne et une enveloppe fiscale. À ce sujet, c’est l’âge du contrat qui va définir la fiscalité du placement, l’exonération d’impôt sur le revenu intervient après 8 ans.

Quelle est la fiscalité d’une assurance vie ?

La défiscalisation Malraux s’applique sur les travaux de rénovation effectués sur des bâtiments classés ou protégés. Le pourcentage de remises d’impôts diffère selon la localisation du bien immobilier concerné.

Absence de tout rachat : Si votre contrat d’assurance vie arrive à son terme sans que vous n’ayez effectué de rachat pendant sa durée, vos gains sont exonérés d’impôts sur le revenu. Mais ces derniers peuvent comporter des prélèvements sociaux qui sont automatiquement prélevés par l’assureur.

Cas d’un rachat : Qu’il soit partiel ou total, le capital racheté sera fiscalisé sauf lors d’une sortie en rente viagère. Un rachat total signifie que le souscripteur met fin au contrat d’assurance vie. L’imposition concerne alors la totalité des gains générés depuis l’adhésion au contrat.

Rachat partiel : Le contrat est toujours actif et continue de générer de la valeur. Les intérêts des fonds placés continuent de courir et le calcul de la tranche d’imposition se fait au prorata de la valeur du contrat au moment du rachat partiel. Il vous sera toujours possible de faire de nouveaux versements par la suite.

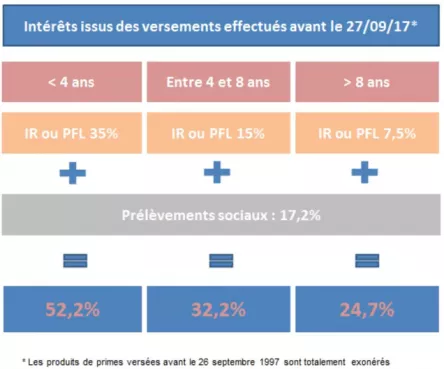

Les intérêts attachés aux primes versées sont imposés selon le barème de l’impôt sur le revenu. Il vous est également possible d’opter pour le prélèvement forfaitaire libératoire (PFL) dont le taux d’imposition varie selon la durée du contrat, allant de 35 % à 7,5 %. A l’IR ou PFL vient s’ajouter les prélèvements sociaux (17,2 %).

Pour les versements effectués à partir du 27/09/2017 :

Un taux forfaitaire imposition (TFI) est appliqué sur les intérêts des primes versées, celui-ci varie selon la durée du contrat et le montant des primes versées (et non rachetées) sur l’ensemble des contrats d’assurance vie ou de capitalisation et ce au 31 décembre de l’année précédente. Si vous y avez intérêt, vous pouvez choisir l’imposition au barème progressif de l’impôt sur le revenu. Que vous optiez pour l’IR ou le TFI, l’imposition qui en découle se fait en deux temps.Dans un premier temps, un prélèvement forfaitaire obligatoire et non libératoire de la part de l’assureur. Puis dans un second temps, une régularisation par l’administration fiscale a lieu l’année suivante et prendra en compte les prélèvements déjà effectués ainsi que les éventuels abattements si le contrat à plus de 8 ans.

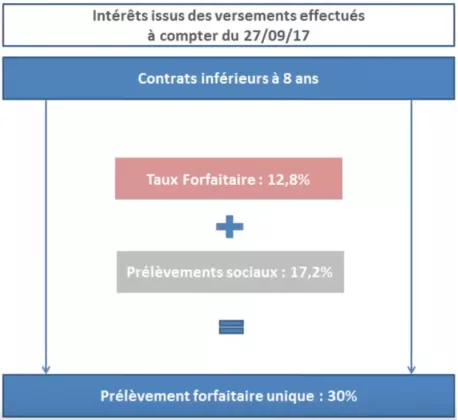

Pour les contrats d’assurance vie dont la date d’adhésion est inférieure à 8 ans :

Les intérêts générés sont soumis au prélèvement forfaitaire unique, PFU. Le taux forfaitaire sur les primes versées est de 12,8 % et est effectué par l’assureur (sauf en cas de dispense), auquel s’ajoute des prélèvements sociaux de la part de l’administration fiscale à hauteur de 17,2 % soit un plafonnement de 30 %.

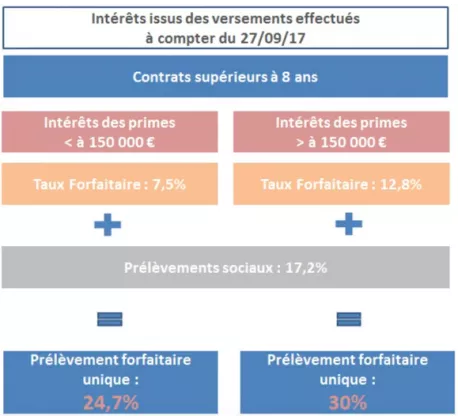

Pour les contrats d’assurance vie dont la souscription a dépassé 8 ans :

Le TFI est corrélé au montant des primes versées et non rachetées au 31/12 de l’année précédente. Pour des intérêts versés et inférieurs à 150 000€, vous bénéficiez d’un taux réduit de 7,5 %. Au-delà de ce plafond, le surplus est taxé à 12,5 %. Ce prélèvement obligatoire est effectué par l’assureur pour les 7,5 %, sauf en cas dispense, et les prélèvements sociaux en complément sont effectués l’année suivante par l’administration fiscale.

Ces contrats bénéficient également d’un abattement annuel allant de 4 600 € pour les célibataires à 9 200 € pour un couple. L’abattement annuel est valable sur l’ensemble du contrat assurance vie et en capitalisation du foyer fiscal. C’est l’administration qui contrôle et applique l’abattement par ordre de priorité.

NB : Le cotisant garde la possibilité lors de sa déclaration de revenu d’opter globalement pour l’imposition au barème progressif. Cette option s’effectue sur l’ensemble de ses revenus du capital et est irrévocable pour l’année en cours.

Les primes versées sont exonérées de l’impôt sur le revenu dans des cas exceptionnels, tels une situation difficile affectant l’assuré et son conjoint et lorsque le rachat total du produit a lieu l’année qui suit l’un de ces évènements : un licenciement, une mise en retraite anticipée, une situation d’invalidité ou durant une cessation d’activité non salariée.

Qu’en est-il de l’imposition sur l’IFI du contrat d’assurance vie ?

L’IFI est venue remplacer l’ISF et la valeur du contrat de rachat ne rentre pas dans son champ d’application sauf pour par les UC. Si les UC détiennent directement, ou indirectement, une part supérieure à 20 % d’actifs immobiliers (SCPI, OPC, OPCI etc.) ils sont alors soumis au régime fiscal de l’IFI.

Qu’en est-il de la fiscalité sur les droits de succession ?

Au décès du souscripteur les sommes versées au(x) bénéficiaire(s) n’entrent pas dans la succession du défunt et échappent donc à la fiscalité appliquée dans le cadre des héritages. Lorsque le bénéficiaire est le conjoint ou le partenaire de PACS aucun droit de succession n’est appliqué, jusqu’à un certain montant :

- Les primes générées et inférieures à 152 500 € ne sont pas soumises aux droits de succession. Au-delà de ce plafonnement celles-ci font l’objet d’un prélèvement de 20 % sur la part du bénéficiaire.

- Les primes versées après 70 ans sont exonérées d’impôts jusqu’à 30 500 €, au-delà de ce plafonnement les intérêts sont soumis au droit de succession.

Synthèse

Le dispositif Malraux est conditionné par un engagement à la location sur une durée minimum de 9 ans. Attention de bien prendre en compte cette condition dans votre stratégie d’investissement et d’amortissement.

La location devant intervenir dans les 12 mois qui suivent l’achèvement des travaux, veillez à bien choisir la localisation de votre bien et de bien étudier le marché locatif correspondant au quartier ou à la zone.

Les travaux effectués en loi Malraux doivent obligatoirement faire l’objet d’une Autorisation Spéciale délivrée par le Préfet (ASP). Cette demande doit donc être faite avant le démarrage des travaux.

Ces derniers doivent également impérativement faire l’objet d’un suivi par les Architectes des Bâtiments de France.

Le foncier ne faisant pas partie des dépenses éligibles au dispositif Malraux, calculez bien si vous rentrez dans vos frais en réalisant cet investissement immobilier.